ガバナンスGovernance

リスクマネジメント

リスク管理態勢

当社グループでは、グループ全体にわたるさまざまなリスクを特定、認識しており、各リスクの所管部署が担当するリスクカテゴリー別に、リスク管理を行う態勢としています。常務執行役員であるリスクマネジメント本部長を委員長とするリスク管理委員会では、グローバルベースでグループ全体のリスクを総合的かつ体系的に管理し、重要事項については、社長を議長とする経営会議、取締役会に報告し審議しています。取締役会は報告内容を審議するとともに、これら一連のプロセスの有効性を定期的に確認しています。なお、リスク管理委員会は半期ごとの定期的な開催に加え、外部環境に大きな変化が生じた場合等、必要に応じて臨時に開催し、機動的な審議ができる態勢としています。また、当社グループでは実効的なリスク管理態勢を構築するためCOSOフレームワーク※1に基づく「3線管理※2」の枠組みを導入しています。

下図のリスクに加えて、コンダクトに関するリスクや人権侵害リスクなど、経営に与える影響が大きいリスクについても、状況の変化に応じて対応方針を策定するなどリスク管理の高度化を図っています。

- 米国のトレッドウェイ委員会支援組織委員会(COSO:the Committee of Sponsoring Organizations of the Treadway Commission)が公表している世 界基準の内部統制のフレームワークのこと。

- 3つの防衛線(1線:営業・事業本部、グループ会社/2線:リスク所管部署/3線:監査部)によるリスク管理態勢のこと。

リスク管理体制図

当社グループのリスク管理の全体像

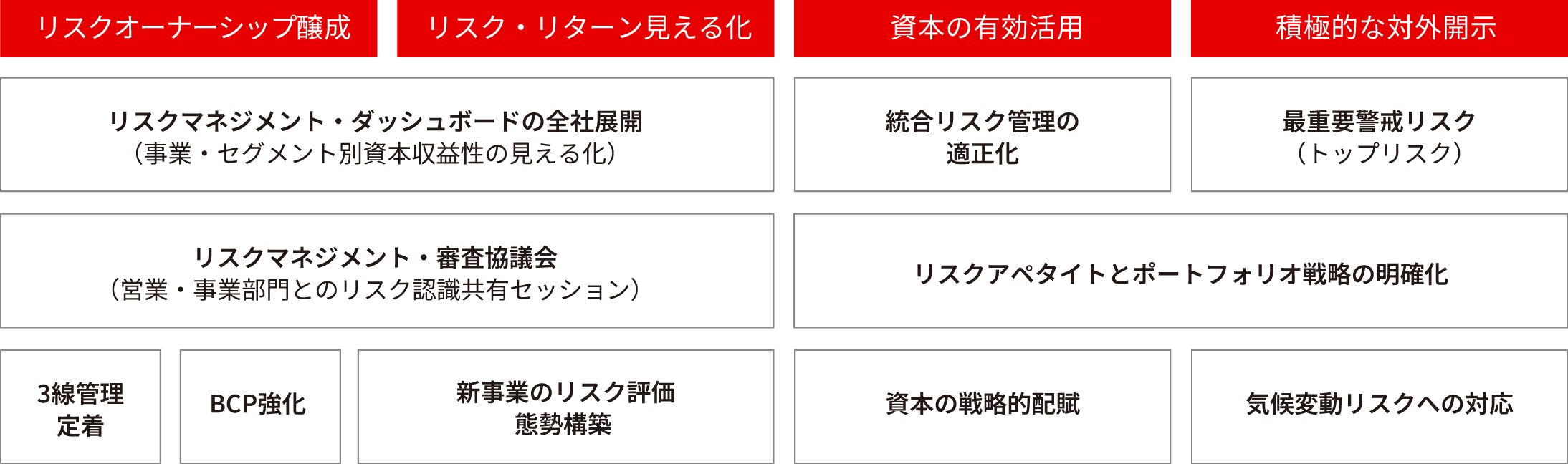

リスク管理態勢高度化への取り組み

リスク管理体制における内部監査

当社は、企業価値の持続的な向上とステークホルダーへの責任ある対応を目的として、COSO ERM(Enterprise Risk Management)フレームワークに基づくリスクマネジメントおよび内部統制の仕組みを構築・運用しています。

このフレームワークにより、戦略目標の達成に向けたリスクの特定・評価・対応・モニタリングを体系的に実施し、組織全体でのリスク意識の醸成と管理体制の強化を図っています。特に、信頼性の高い統制環境の整備を通じて、リスクの顕在化を未然に防止することを重視しています。

また、監査部は独立した第3線として、J-SOXや一部の資産自己査定の年次定例監査に加え、COSO ERMフレームワークに則り、統制環境・リスク評価・統制活動等をモニタリングしています。これに基づき、リスクアセスメントを通じて年度監査計画を策定し、リスクベースの個別監査やテーマ監査を実施することで、リスクマネジメントプロセスおよび内部統制の有効性を確認しています。

なお、内部監査の計画・実施・報告・改善指導までを一貫して行う体制を整備し、監査結果に基づく改善活動を通じて、継続的な統制環境の向上に努めています。また、監査人材の専門性向上を目的として、CIA(公認内部監査人)・CPA(公認会計士)などの専門資格取得を推進するとともに、体系的な人材育成に取り組んでいます。

さらに、ITを活用した監査手法の導入により、監査の効率化と精度向上を図り、より質の高い監査活動の実現をめざしています。

当社グループの認識している重要なリスク

当社グループでは、経営成績および財政状態に影響を及ぼす可能性のある重要なリスクとして、以下のリスクを認識しています。加えて、足元ではロシア・ウクライナ情勢、米中対立、中東情勢等の地政学リスクや、米国の関税政策が各国経済に及ぼす影響等、事業環境の不確実性が高まっており、当社グループでは動向を注視しています。

信用リスク

当社グループは、リース取引や割賦販売取引、金銭の貸付等の形態による金融サービスの提供により、中長期にわたり信用を供与する事業を行っています。今後の景気動向や金融情勢によっては、企業の信用状況悪化による不良債権の増加にともない貸倒引当金の追加繰入等が必要となり、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

個別案件の取り組み可否の検討にあたっては、当社グループ独自の格付制度を用いて取引先の信用状況を精査するとともに、リース対象物件の価値やカントリーリスク等を踏まえたうえで総合的に審査を行い、リスクに基づく適切なリターンの確保に努めています。また、取引開始後も継続的に取引先の信用状況をチェックし、取引先の信用状況悪化の際には必要な措置を講ずる態勢を整えています。さらに、ポートフォリオ全体として、特定取引先、業種、国・地域等に与信が集中しないよう、リスク分散を考慮した与信運営に取り組んでいることに加えて、定期的にポートフォリオの信用リスク量を計測し、これが資本の一定の範囲内に収まっているかをモニタリングすることで、経営の健全性確保に努めています。

アセットリスク

当社グループは、国内外において、一般的な動産に加え、航空機等のグローバルアセット、建物等の不動産を保有し、オペレーティング・リース等の形態で、これらを賃貸する事業を行っています。この事業では、前述の信用リスクに加えて、アセットリスクを負っているため、アセットの運用や処分によって得られる収入の変動が当該取引の採算に影響を及ぼす可能性があります。このため、オペレーティング・リースの取り組みにあたっては、個別案件の取り組み時に、取引先の信用状況に加え、アセットの種類に応じて、その価値を慎重に見極めて審査を行っています。また、取引開始後も継続的に当該アセットに係るリースや売買市場の状況、賃借人によるアセットの利用状況等のモニタリングを行い、リスクの顕在化防止、軽減に努めています。

-

グローバルアセット

当社グループは、航空機、航空機エンジン、コンテナ、鉄道貨車等のグローバルアセットを国内外において保有し、オペレーティング・リース等の形態で、これらを賃貸する事業を行っています。グローバルアセットに関する事業では、前述の信用リスクに加えて、当該アセットの価格変動リスクを負っています。オペレーティング・リースでは、取引先からのリース料収入のほか、リース期間満了後にアセットを売却して資金の回収を図ります。また、取引先の経営破綻等の際には、当該アセットを引き揚げたうえで、別の取引先とリース取引等を行うほか、アセットを売却して資金の回収を図ります。アセットの売却に際しては、景気動向や金融情勢のほか、技術的問題に起因する大事故、技術革新による陳腐化、法律や規制等の改定、世界的な感染症の拡大やテロの懸念の高まり、あるいは自然災害や戦争・地政学的リスク等によってもアセットを取り戻せなくなるリスクやアセット売却価格が変動するリスクが生じるほか、減損損失の計上や物件管理に付随するコストの増加等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

グローバルアセットのオペレーティング・リースの取り組みにあたっては、個別案件の取り組み時に、動産を対象とする取引時の確認事項に加え、将来のアセットの流動性等を含め総合的に審査を行うとともに、信用リスクやアセットの価格変動リスクに見合った適切なリターンの確保に努めています。さらに、アセットの種別や地域・満了時期等リスク分散を考慮したポートフォリオを維持すべく、当社グループ内でクライテリアを定めて運用しています。また、取引開始後も継続的に取引先の信用状況や業界動向をチェックし、必要に応じてアセットの劣化を回復するための預かり金を取引先から徴求するなどして、取引先の信用状況悪化の際に必要な措置を講ずる態勢を整えています。加えて、リスク管理部門にて、主要なアセットカテゴリーごとに、対象業界の動向やアセットの価値変動に影響を及ぼす兆候を定点観測する予兆管理モニタリングを実施するとともに、事業部門とのリスクコミュニケーションを継続的に行っています。また、定期的に取引先の信用リスクやポートフォリオにおけるアセットの価値変動リスク量を計測し、これが資本の一定の範囲内に収まっているかをモニタリングすることで、経営の健全性確保に努めています。

-

不動産

当社グループは、国内外において、オフィス、住宅、商業施設、物流施設、ホテル等の商業不動産に対する投融資や保有不動産を活用した賃貸および事業運営等を行っていますが、当該アセットは収入変動リスクや価格変動リスクを負っています。不動産に関する事業では、テナント等からの賃貸料収入のほか、長期保有方針以外のアセットでは、適切な時期にアセットを売却して資金の回収を図ります。賃貸料収入やアセットの売却収入については、景気動向、金融情勢、アセットの所在する個別のロケーションの賃貸市況といった市況環境によって収入が変動し、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

個別案件の取り組み時に、将来のアセット価値や流動性等を慎重に見極めて総合的に判断を行うとともに、アセットの価格変動リスクに見合った適切なリターンの確保に努めています。また、取り組み後も継続的にアセットの運用状況、価格動向や業界動向をチェックし、収益の極大化を図る態勢を整えています。加えて、リスク管理部門にて、業界の動向やアセットの価値変動に影響を及ぼす兆候を定点観測する予兆管理モニタリングを実施するとともに、事業部門とのリスクコミュニケーションを継続的に行っています。また、定期的にポートフォリオにおけるアセットの価値変動リスク量を計測し、これが資本の一定の範囲内に収まっているかをモニタリングすることで、経営の健全性確保に努めています。

投資リスク

当社グループは、国内外の太陽光や風力を中心とする再生可能エネルギー発電事業、事業会社やファンドへの出資等のさまざまな事業に対する投資活動を行っています。このような投資活動においては、景気変動や需要の減退といった事業環境が変化するリスク、投資先やパートナーの業績停滞等にともなって期待どおりの収益が上げられないリスクや投資額の回収可能性が低下するリスク、投資先の株価が一定水準を下回るリスクがあるほか、投資先の業績にかかわらず経済・金融情勢の急激な変化や金融市場の大きな混乱等により株価が一定水準を下回る状態が相当期間に及ぶリスク等があり、評価上の損失を含め投資の一部または全部が損失となる、あるいは追加資金拠出が必要となる場合があります。さらには、パートナーとの経営方針の相違、投資資産の流動性の低さ等により当社グループが望む時期や方法での事業撤退や事業再編が行えないリスク、あるいは、投資先から適切な情報を入手できず当社グループに不利益が発生する等のリスクがあり、そのような場合には、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

投資案件の取り組みにあたっては、個別案件の投資額やリスクの深度等に応じて投資案件協議会を開催し、関係各部の意見を確認、幅広い視点で将来の投資価値や流動性等を慎重に見極めて総合的に判断を行うとともに、リスクに見合った適切なリターンの確保に努めています。加えて、取り組み後も継続的に投資の運用状況や業界動向をチェックし、収益の極大化を図る態勢を整えています。また、定期的にポートフォリオにおける投資価値の変動リスク量を計測し、これが資本の一定の範囲内に収まっているかをモニタリングすることで、経営の健全性確保に努めています。

市場リスク

-

金利変動リスク

当社グループの行うリース取引や割賦取引におけるリース料や賦払金は、取引対象物件の購入代金や契約時点の市場金利水準等をもとに設定され、基本的に契約期間中は変動しない取引が主体となっています。一方、リース物件等の取得資金に掛かる資金原価等は、資金調達の多様化や資金コスト低減を目的に、固定金利調達と変動金利調達とのバランスを図りながら調達を行っているため、市場金利変動の影響を受けます。したがって、金融情勢の急変によって、市場金利が急激に上昇するような場合、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

-

為替変動リスク

当社グループは、海外での事業展開に積極的に取り組み、外貨建資産が増加しており、連結営業資産に占める割合も高まっています。当社グループの海外連結子会社では、原則として資産と同一通貨での資金調達を行っていますが、各社の財務諸表は現地通貨で表示されている一方、当社の連結財務諸表は日本円で表示されているため、為替相場の大幅な変動が生じた場合、日本円換算での当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、金融市場の動向を随時注視するとともに、ALM(資産・負債の総合管理)により、資産運用と資金調達の金利形態や為替等のミスマッチの状況を随時モニタリングし、金利動向を考慮しながら適宜ヘッジオペレーションを行い、金利変動リスクを管理しています。為替変動リスクへの対応としては、外貨建営業資産に合致した通貨での資金調達を原則とし、為替評価差損益を極小化するよう努めています。また、金利や為替相場が不利な方向に動いた場合に、保有ポートフォリオのポジションが、一定期間、一定の確率でどの程度損失を被る可能性があるかを過去の統計に基づいて計量的に示したリスク量を定期的に計測し、これが資本の一定の範囲内に収まっているかをモニタリングすることで、経営の健全性確保に努めています。なお、ALM委員会は四半期ごと、または状況に応じて開催し、地政学リスク、パンデミック等、さまざまなリスクファクターによるシナリオ分析、データ分析を行い、金融市場環境の動向やリスク量の状況などを踏まえてALM方針を決定しています。

資金流動性リスク

当社グループは、リース取引に係るリース物件の取得および割賦取引や金銭の貸付等の事業を行うにあたって、内外の通貨により多額の資金調達を行っています。リース等の与信取引や投資等の期間と資金調達の期間とのバランスを図りながら調達を行っていますが、経済・金融情勢の急激な悪化や金融市場の大きな混乱、あるいは当社グループの信用力低下等により、金融機関や投資家のリスク回避姿勢が強まり、十分な資金の確保が困難になる場合、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

資金調達は、金融機関からの借入に加え、社債、コマーシャル・ペーパー、リース債権流動化等、市場からの直接調達により多様化に努め、かつ、長期・短期の調達バランスの調整や綿密な資金繰り管理を行うとともに、コミットメントラインの取得等により緊急時の流動性補完対策を講じ、資金の流動性確保を図っています。

また、資金流動性のステージ管理を実施しており、調達環境が悪化した場合であっても返済資金を含めた当面の必要資金が確保できるように調達構造を構築し、その流動性の状況を確認し、ALM委員会に報告する運用としています。

ALM委員会では、金利感応度分析(金利変動による収益への影響分析)を実施するほか、金融市場などにストレスがかかった場合における市場リスクおよび資金流動性リスクの状況や損益インパクト等を総合的に検証したうえで、市場環境を踏まえた全社戦略を実現するための資金調達戦略、リスク対応への方針を決定しています。特に、リスク管理に関しては、全社的な統合リスク管理の一環であるリスク管理委員会とも連携しています。予兆管理態勢を強化し、コンティンジェンシー・プランと合わせることで、危機に直面したときの財務構造の柔軟性と回復力の向上に努めています。

また、当社グループは近年の事業のグローバル化を支え、外貨調達力を引き上げるため、当社グループの資産残高の多い北米に地域財務拠点を設置し、資金調達の集約を含めた「グループファイナンス態勢」を敷いています。北米の地域財務拠点では、間接金融のみならずUSコマーシャル・ペーパーや社債の発行等による多様な資金調達を実施し、北米に展開するグループ会社に対する資金の提供を行っています。

カントリーリスク

当社グループは、グローバルなビジネス展開を行っていることから、取引先や投資先の国や地域における政治・経済等の状況によって損失を被るリスクを負っています。その国における通貨・株価等の急落、国債の債務不履行といった経済情勢の変化に加え、紛争や内乱、政治情勢の変化等さまざまな要因により、ある国ないしはそこに所在する与信取引や投資等に係る貸倒引当金の追加繰入や減損損失の計上等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、各国の経済力・信用力にしたがい取引量の上限値を設定しています。加えて、カントリーリスクを内包する与信取引・投資等の残高が、上限値の範囲内に収まっているかをモニタリングしています。これにより、特定の国や地域に対する依存度を分散させ、カントリーリスクが顕在化した際の損失影響を低減するよう努めています。

オペレーショナルリスク

-

地震・風水害・感染症・戦争・テロ等に関するリスク

当社グループは、国内外に拠点・システム等の設備を有し事業活動を行っており、地震・風水害等の自然災害や感染症・戦争・テロ等その他の突発的な事態が発生した場合、拠点やシステム等への被害、従業員が直接の被害を受けるまたは出社が制限される等により、拠点の活動が縮小または運営困難などの被害が生じ、事業活動に支障が生じる可能性があります。また、その被害の程度、あるいは当該事象の発生の長期化等によっては、システム等の設備の復旧に多額の費用が必要になる可能性や事業活動の回復に長期間を要する可能性があり、このような場合、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、このような事態に備え、想定されるリスク事象により所管部を定め、危機事態には対策本部を設置し対応する態勢を整備しています。また、事業継続計画(BCP:Business Continuity Plan)の策定、基幹システムの二重化対策、在宅勤務が可能なシステムインフラ整備による業務継続、継続すべき業務を限定したうえでの交代出社等により、業務継続態勢の整備を進めています。

-

システムリスク

当社グループは、さまざまな情報システムを利用し、会計処理、各種契約管理、取引先管理、リース物件の資産管理等を行うほか、電子メール等を利用しています。これらの情報システムについては、保守の不備、開発の不調等を起因とするシステムの停止や障害の発生による契約・回収等の業務や取引先への提供サービスの中断による営業活動の停滞、経済的損失等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループは、システムの安定稼働のため、当社および協力会社との連携による強固な保守管理態勢を整備し運用しています。障害等発生時には当該事象の社内外の速やかな情報連携・対応を行うとともに、その後の再発防止策の策定・実施も含めた一連の対応態勢を構築しています。また、システムの開発にあたっては、当社開発プロセスの標準的手法を国内外のグループ会社へも展開しグループベースでのIT統制を行っています。

-

サイバーセキュリティリスク・情報セキュリティリスク

当社グループは、さまざまな情報システムを利用し、会計処理、各種契約管理、取引先管理、リース物件の資産管理等を行うほか、電子メール等を利用しており、これらの情報システムについては、ビジネスメール詐欺、マルウェアの侵入、外部からの不正アクセス等、サイバー攻撃等を受けるリスクがあります。外部からの不正アクセスやマルウェアの侵入、人為的ミス、不正、詐欺行為等により、システムの停止や障害、金銭的被害の発生、あるいは当社機密情報や取引先情報の漏洩、不正使用等が発生した場合、契約・回収等の業務や取引先への提供サービスの中断による営業活動の停滞、経済的損失、重要情報の外部への漏洩による社会的信頼の失墜等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、これらのリスクに対し、社内に組織横断型チームMHC-SIRT(Security Incident Response Team※)を設置し、入口・内部・出口の多段階での防御とインシデント発生時の対応態勢を整備しています。具体的には、脆弱性を悪用したサイバー攻撃への備えとして、ソフトウェアを最新の状態に更新し、外部からの不正アクセスやマルウェアの侵入、サイバー攻撃等を検知し、トラブルを未然に防止する管理態勢を講じるとともに、インシデント発生時の社内外の連携態勢の整備・訓練を行い、全社員に対し標的型メール訓練や情報セキュリティに係る社内教育を継続的に実施しています。

- 当社グループに対する標的型メール攻撃や不正アクセスなど、サイバー攻撃を中心とした情報セキュリティ事案への対応を行う当社内の組織横断型のチームです。(MHC=三菱HCキャピタル)

-

法的リスク

当社グループの業務活動は、国内外の各種関連法令等の適用を受けています。主なものとして、会社法、税法、金融商品取引法、独占禁止法、贈収賄関連諸法、個人情報保護法、貸金業法、割賦販売法、犯罪収益移転防止法、環境関連諸法等を遵守する必要があり、海外においては、それぞれの国・地域における法令の適用を受け、規制当局の監督を受けています。法令や社会規範・社内ルール等が遵守されなかった場合、業務の制限や停止、取引先等からの損害賠償の請求、社会的信頼の失墜等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループは、法令や社内ルールにしたがって業務活動等を行うこととしており、法令遵守のために必要な社内規程等を制定するほか、法曹資格者を含む法務室を設置し、各種法務支援、役職員への教育・研修、および連結ベースでの法的リスク管理体制の強化に努めています。

-

制度変更リスク

当社グループの業務活動は、国内外の法令・会計・税制等、各種制度の適用を受けています。当社の業務に密接に関連する各種制度に大幅変更・改訂等が発生し、当社が当該制度変更・改訂に適切に対処できなかった場合、各種制度への不適合による罰則、商品の取扱い中止、業務活動の制限、会計上の売上減少等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、国内外の法令・会計・税制等の各種制度について、コーポレートセンター・各事業部門・国内営業拠点・各国拠点のそれぞれが、担当業務・国に係る制度等の改訂・変更の状況を継続的にモニタリングしていることに加え、外部専門家の積極的な活用により当該モニタリングを補強しながら、各種変更・改訂の早期の情報収集・対策の実施を行っています。

-

事務リスク

当社グループは、さまざまな形態の取引を行っており、取引ごとに事務管理が発生しています。これらの事務管理は、不適切な事務等の人為的ミス、不正等により、契約・回収等の業務や取引先への提供サービスの中断による営業活動の停滞、取引先からの信用の失墜等が発生し、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループは、取引ごとに事務管理ルールを定め、当該事務管理ルールにしたがって業務を行うとともに、同ルールの見直しを適宜実施しています。また、社内で事務事故が発生した場合の社内報告態勢を整備し、事故発生時には社内報告・発生事象への迅速な対応・事故原因の特定と再発防止策の策定・実施を行う体制を構築し運用しています。

その他の重要なリスク

当社グループでは、以下のような重要なリスクについても認識しています。こうしたリスクは、各リスクの特性や状況に応じて、統合リスク管理の枠組みで管理している各リスク項目への影響や複数のリスク項目に跨る複合的な影響を分析するとともに、当社グループとしての対応を検討、必要に応じて対応方針を策定するほか、状況に応じてシナリオ分析などを実施して、リスク耐久力に対する多面的な検証を行っています。

コンプライアンスリスク

当社グループは、法令等はもとより社会規範を遵守し、高い倫理観をもって行動するよう全役職員にコンプライアンスを徹底しています。しかし、万が一、これらに反する行為が顕在化した場合、当社グループの信用、経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社では、法務コンプライアンス部を設置し、当社グループのコンプライアンスを統括しています。また、法令等の遵守徹底を図るため、コンプライアンスプログラムを策定し、実施しています。

具体的には、基本的なコンプライアンスに対する価値観・倫理観の認識・共有を図るため、「三菱HCキャピタルグループ倫理綱領・行動規範」を定め、当社グループ役職員の指針としています。また、倫理綱領・行動規範を補完するものとしてコンプライアンスに関する各種方針や社内規程を整備するとともに、コンプライアンスに関する継続的な教育を実施しています。

また、行動規範の浸透状況や、職場環境の状態確認等を目的として、当社グループの役職員を対象に、コンプライアンス意識調査を定期的に実施しています。

加えて、役職員等が不正行為等(腐敗を含むあらゆる法令違反行為、社内規程違反行為および倫理綱領違反行為、または、そのおそれがあると思われる行為)を通報・相談する内部通報制度を整備・運用する等、コンプライアンス態勢の強化に努めています。

コンダクトに関するリスク

当社グループでは、10年後のありたい姿である「未踏の未来へ、ともに挑むイノベーター」に向けて「変革」をキーワードとしてさまざまな施策を実施していますが、この過程において役職員により、顧客保護、有効な競争、市場の健全性、公共の利益および社会規範から逸脱した行為等によりステークホルダーに不利益が生じた場合、当社グループの信用、経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、「経営の基本方針」のなかで「社員一人ひとりが“持つべき価値観・心構え”“取るべき行動”」である「行動指針」のひとつとして、高い倫理観を持ち、絶えず基本に立ち返る「インテグリティ」をもって行動するよう定め、全役職員に徹底しています。

人材確保に関するリスク

当社グループは、国内外で展開している各種事業の競争力を維持・強化していくため、十分な人的資源を安定的に確保する必要があります。当社グループでは、継続的に有能な人材の確保・育成に努めていますが、必要な人材を十分に確保・育成できない場合、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、新卒採用に加えキャリア採用を行い積極的な採用に努めています。採用態勢の強化として、社員紹介によるリファラル採用や、一度退職した社員を再雇用するカムバック採用を導入する等、多様な人材の採用を行っています。また、社員一人ひとりが自発的に挑戦し価値を創造し続けるために、「キャリア」「階層別」「DX」「自己啓発」等を人材育成のテーマに掲げ、各種研修の実施や資格取得支援、社員のキャリア形成に資するキャリアチャレンジ制度(社内外の各種ポジションへの公募制度)の導入等、さまざまな成長機会を提供し支援することで、社員の育成に努めています。

労務・雇用管理に関するリスク

当社グループの業務には多くの従業員が従事していますが、長時間労働により、従業員の心身の健康等に悪影響を及ぼし、想定していた業務を遂行できないリスク、または雇用等に関する法令遵守事項を適切にモニタリングしていないことによって法令違反を犯してしまうリスク、加えてこれらにより社会的信用を毀損する可能性があります。

〔リスクに対する主な取り組み〕

当社グループでは、DXを活用した業務改善や多様な働き方を可能とする制度(コアタイムのないフレックス勤務、在宅勤務、サテライトオフィス等)を推進し、長時間労働縮減だけでなく育児・介護の必要な社員が活躍できる環境づくりに努めています。また、ハラスメント等の労務問題についても国内外の従業員に対して、社内通報・相談窓口を設置するなど対応しています。従業員が最大限能力を発揮できるよう「働きやすい職場づくり」を当社グループの重要な取り組みテーマとして推進しています。

事業基盤拡大・戦略的提携・M&A等に関するリスク

当社グループは、事業基盤拡大による持続的な成長を図るため、国内外で、当社グループ独自での展開に加え、各種サービスの充実に向けた外部との戦略的な提携にも取り組んでおり、また、M&Aによりグループの事業ポートフォリオの多様化・拡充を図っています。

このようなアプローチで、事業の多角化やサービスの充実に取り組んでいますが、国内外の経済・金融情勢の変化、競争の激化、提携先の事業環境の変化や戦略の変化、関連法令の変更等により、期待した効果が得られない可能性、M&Aの際に計上したのれんの減損処理を迫られる等、追加的な費用計上が必要となる可能性があり、このような場合、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

M&A等の案件の取り組みにあたっては、個別案件の投資額やリスクの深度等に応じて関係各部で検討を行うほか、外部の専門家を起用し、幅広い視点で投資ストラクチャーの合理性や将来の投資効果等を慎重に見極めて総合的に判断を行うこととしています。なお、M&A案件実行後においても、当社グループの規程等を適用し、適正な業務運営を行う態勢を整備するとともに、その事業計画や実績管理等のモニタリングを行い必要な対応を適時に行う態勢としています。

ビジネス領域の拡大・新サービス開発にともなうリスク

当社グループは、法令や規制をはじめとする各種の条件で許容される範囲において、新規のビジネス領域を含めた業務範囲をグローバルベースで拡大しています。その過程において、拡大した業務範囲のビジネスが想定どおりに進展しない場合、あるいは、リスクの顕在化が合理的な想定の範囲を超えた場合には、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

新規のビジネス領域に進出する際や、新サービスを開発する際には、事前のリスク評価に基づき潜在的なリスクを特定し、進出前やサービス導入前の段階で適切な対策を検討しています。なお、リスクの評価にあたっては、多面的に情報およびデータを分析し、既存ビジネスの経験や知見も生かした評価手法の高度化も進めています。加えて、拡大したビジネス領域の進捗状況や最新のリスク状況を継続的にモニタリングし、必要に応じて関係部門が連携のうえ、迅速に対応策を講じる態勢を整えています。

競争の激化

当社グループが国内外で行っているリース取引等の各種事業では、同業のみならず金融機関等も含めた競争のさらなる激化、あるいは異業種のビジネスモデル転換や技術革新等による競争環境の変化が生ずる可能性があります。競争状況がさらに激化した場合、マーケットシェアの低下や利益の減少により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。

〔リスクに対する主な取り組み〕

当社グループは、競争力の維持・強化に向けて、取引先へのさらなる付加価値サービスの提供、アセットホルダーとしての価値創造力、低コストによる資金調達、デジタル戦略の推進加速などさまざまな取り組みを進めています。これらの取り組みにより、競争の激化にともなうリスクを軽減し、持続的な成長をめざします。

気候変動リスク

脱炭素社会への移行にともなう規制変更や技術革新、ビジネスモデルの転換、または地球温暖化にともなう異常気象などは、業績悪化などによる取引先の経営破綻、当社グループが保有するアセットの価値下落など、経営成績および財務状態に影響を及ぼす可能性があります。また、気候変動リスクへの対応や情報開示が不十分であった場合、またはそのように見做された場合には、当社グループの企業価値の毀損につながるおそれがあります。

〔リスクに対する主な取り組み〕

当社グループは、持続的に成長するうえで優先的に取り組むべきテーマとして、「脱炭素社会の推進」をマテリアリティ(重要課題)として認識しており、「気候関連財務情報開示タスクフォース(TCFD)」の提言に賛同を表明し、TCFD提言に準拠したリスクの把握・評価や情報開示の拡充に取り組んでいます。また、当社グループは、気候変動リスクを全社的なリスク管理における重要なリスクの一つとして認識しており、気候変動リスクを把握し、管理する取り組みを進めていきます。

人権侵害リスク

企業の責任はサプライチェーン全体に及び、またサステナビリティへの取り組みが重視されるなか、企業が尊重すべきステークホルダーは、広く一般の個人や地域住民にまで及ぶという考えが主流になってきています。こうしたなか、当該ステークホルダーを軽視し、当社グループにおける人権侵害や、当社グループの取引先での人権侵害が発生し、当社グループが人権侵害を自ら引き起こした、助長した、または直接関与したと見做された場合、当社グループの企業価値の棄損につながるおそれがあります。

〔リスクに対する主な取り組み〕

当社グループは2022年9月、人権方針を定め、「人権の尊重を経営における重要課題と認識し、事業活動のすべてにおいて、その責任を果たす」ことを宣言しています。2022年10月より取り組む人権侵害リスクへの対応プロジェクトにおいて、2023年11月に人権デュー・ディリジェンスの運用を開始し、2025年1月に社外からの人権に関する相談を受け付ける人権通報窓口を設置しました。今後も、人権侵害を排除する取り組みを進めていきます。

リスクと資本の管理

当社グループが直面するさまざまなリスクは、「統合リスク管理」の枠組みに基づき、統計的な手法を用いて統一的な尺度で計測し、定量化しています。そのうえで、経営体力である自己資本と定量化したリスク量を比較することによって、健全性確保のためのリスクと資本の管理を行っています。

具体的には、信用リスク、アセットリスク、投資リスク、市場リスク、オペレーショナルリスクについてリスクカテゴリーごとにリスク量の計画値(配賦リスク資本)をリスク許容度として定め、その水準が経営体力に見合ったものかどうかを確認するとともに、期中においてはリスク許容度の範囲内でリスクを取る態勢としています。リスクやポートフォリオの状況は、継続的にモニタリングのうえ経営報告を行っています。

健全性確保のためのリスクと資本の管理

ストレステスト

定期的にストレステストを実施し、統計的手法では捕捉できないリスクの発生による影響を把握しています。具体的には、世界経済の悪化や、事業分野ごとの市況変動および信用状況の悪化、大口先への与信集中リスクなど複数のシナリオ設定によるストレス状況下において、当社グループの期間損益や自己資本にどの程度の影響が生じる可能性があるのか、分析・検証を行っています。

こうした多面的な検証により、経営計画・事業計画において、リスク選好に無理は生じていないか、リスク耐久力が十分であるか、確認を行っています。

3線管理(3 Lines of Defense)

当社グループでは、グループ全体を3つの防衛線に分け、リスクベースで管理する3線管理の枠組みを取り入れています。当社グループのリスク管理機能を下記の通り分類し、それぞれの役割を担うことでリスク管理態勢の実効性向上を図っています。

| 分類 | 役割 |

|---|---|

| 1線 (営業・事業本部、グループ会社) |

ビジネス活動に起因するリスクのリスクオーナーとして、自律的にリスク管理を実施する。 |

| 2線 (各リスク所管部署) |

リスク管理方針や枠組みの整備、1線に対するモニタリング・牽制等を通じて、1線の自律的なリスク管理を専門的立場から支援する。 |

| 3線 (監査部) |

1線および2線から独立した立場で、1線および2線によって運用されるリスク管理の実効性を評価し、課題・問題点に対する助言を行う。 |

リスクマネジメントに関わる周知・教育

当社では、リスクマネジメントのうち必要な領域について、全社員向けにeラーニングを実施するなどの教育を行っているほか、社外取締役を含む取締役に対しては、取締役会や監査等委員会にてリスク管理態勢の枠組みの詳細な説明を定期的に実施し、リスクマネジメント状況の共有を行っています。

また、リスクに対する基本的な方針および管理方法を明確にするため、「リスク管理規則」を制定し全社員に周知しています。加えて、営業・事業部門とのリスクコミュニケーションを重視し、リスクの所在や現状、管理状況を共有する「リスクマネジメント・審査協議会」を定期的に開催しているほか、リスクに係る経営情報を見える化した「リスクマネジメント・ダッシュボード」を作成して展開しています。

これらの取り組みを通じて、事業成長のためにどのようなリスクを取るべきかについての社内共有を進め、営業・事業部門のリスクオーナーシップ確立をめざしています。

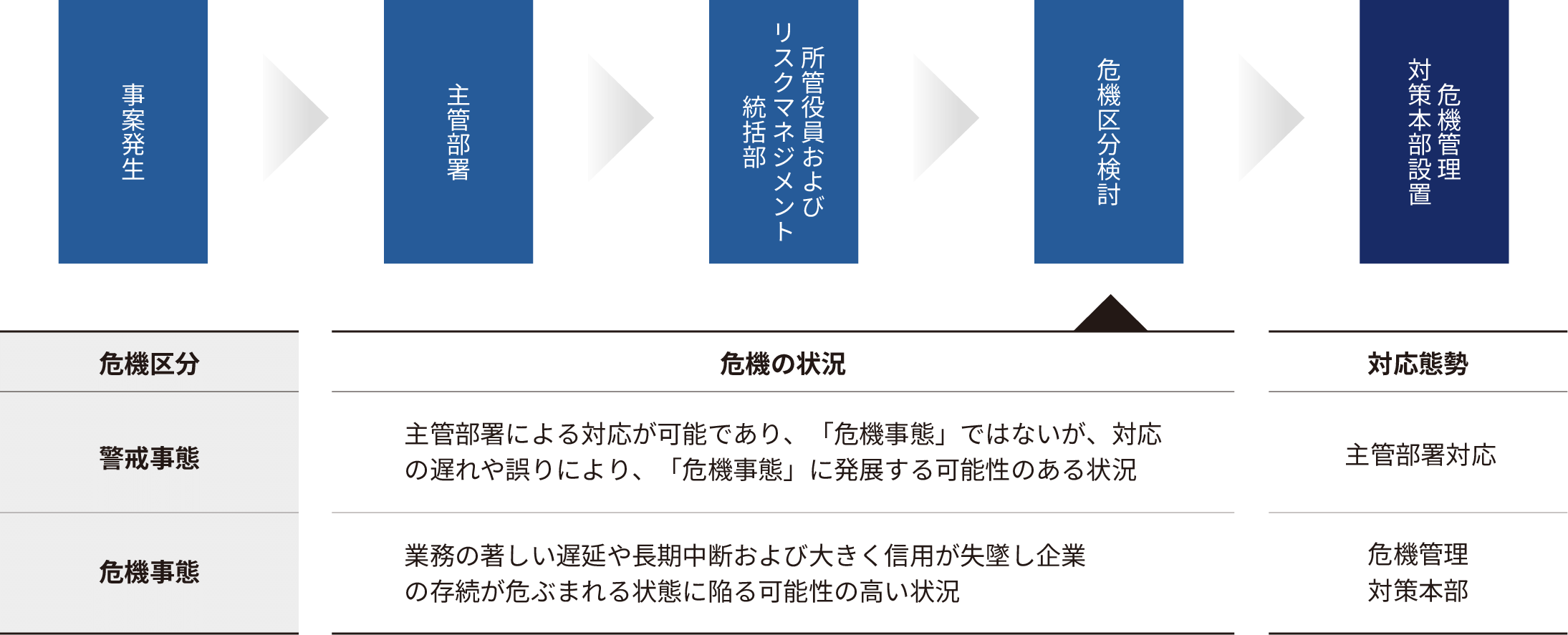

危機管理

当社グループでは、「危機管理規程」「災害対策規程」および対応マニュアルを整備し、自然災害・人為災害・事故等による経営への影響を最小限にとどめる態勢を構築しています。さらに、危機発生時には、当該事象の危機状況を踏まえて危機区分を決定し、「危機事態」と判定した場合は「危機管理対策本部」を設置します。

経営主導のもと、関係部署と緊密に連携しながら、情報収集や共有、対応方針の検討・指示等を行っています。

危機発生時の対応フロー

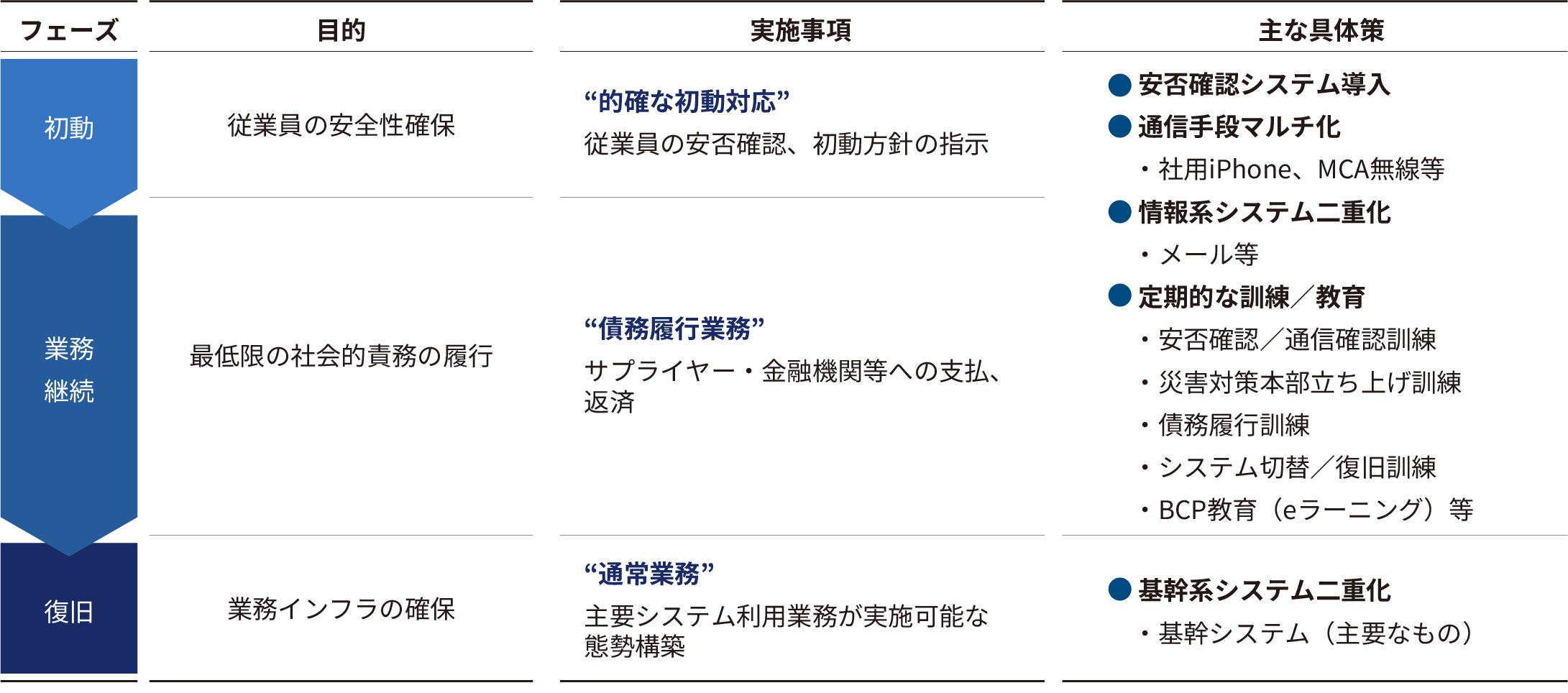

BCP

切迫性の高まっている南海トラフ地震等の激甚災害への備えとして、当社では、災害発生後を時系列で3つのフェーズに分類し、下図の通り実践的な事業継続計画(以下、BCP)の態勢を整備して、発災時に有効に機能するよう定期的な訓練を行っています。

BCP対策

情報セキュリティ

情報セキュリティ方針

当社グループでは、情報セキュリティやサイバーセキュリティを経営の最重要課題の一つと位置付けております。このため、お客さまに関わる情報資産を含む当社が保有する情報資産を、さまざまなセキュリティ上の脅威から保護することが当社の社会的責務であると認識し、情報セキュリティ方針を定め、役員・社員一同がこれを遵守することによって、情報資産の機密性、完全性、可用性の維持・向上に万全を尽くしています。

詳細については以下をご参照ください。

情報セキュリティ組織

当社グループは、保有する全ての情報資産をさまざまなセキュリティ上の脅威から保護するため、実効性のある情報セキュリティ管理態勢・ルールの確立に努めています。当社は常務執行役員であるリスクマネジメント本部長(CISO)のもと、組織横断型チームの「MHC-SIRT(Security Incident Response Team)」を設置し、サイバー攻撃等の未然防止や定期的な社内教育・訓練、インシデント発生時の対応検討・原因調査等を行っています。また、部店毎に情報セキュリティ管理者および担当者を設置し、組織全体としての情報セキュリティ管理態勢を整えています。

セキュリティ動向

国内外で発生するサイバー攻撃の情報や脆弱性情報等は、MHC-SIRTが外部のセキュリティ専門機関の協力のもと、日次で情報を収集・評価・共有し、迅速かつ適切に対策を講じています。

多層防御

当社は、サイバー攻撃への備えとして、EDR※1による機器の動作監視やソフトウェア脆弱性対策、Webフィルタリングや多要素認証等、多層的な技術的対策を実施しています。また、個人情報等の重要情報を管理する社外公開のWebサイトに対しては、WAF※2や改ざん検知システムを導入し技術的な対策を講じるとともに、新規構築時に加え毎年1回以上定期的に脆弱性診断サービスを活用して検査を行い、脆弱性の深刻度に応じて、是正対策を実施しています。

ヒューマンエラーへの備えとして、メール誤送信対策システムにより、社外メール送信時のセルフチェックや添付ファイルを自動的にパスワード保護する仕組みを導入しています。また、リスクの高い情報等を含んだ添付ファイルについては、システムが自動検知し、役職者の再鑑を経ないと送信できない制御を講じています。

- Endpoint Detection and Responseの略。パソコンやサーバにおける不審な動作や攻撃を監視し、迅速な対応を行うためのシステム

- Web Application Firewallの略。Webアプリケーションを悪意のある攻撃から保護するセキュリティ対策

教育・訓練

当社は、全ての役職員を対象に情報セキュリティおよびサイバーセキュリティについて、eラーニングによる教育を毎年実施しています。入社時には情報セキュリティ研修を実施するとともに、業務に従事する役職員が守るべきセキュリティルールを定めた誓約書を徴求することで、情報セキュリティ管理を徹底しています。当社の教育コンテンツ等はグループ会社に共有し、当社グループ全体で情報セキュリティ教育に積極的に取り組んでいます。また、当社グループでは、標的型攻撃メールやフィッシングメール等に対する教育として、実際に攻撃メールを装った模擬メールを役職員に送付し、受信体験を通してセキュリティ感度を高める標的型攻撃メール訓練を毎年実施しています。

MHC-SIRTでは、ランサムウェア感染や不正アクセス等の複数のシナリオに基づいたシナリオ型訓練や当社グループ内での合同訓練を毎年1回実施しています。更に、日本シーサート協議会と内閣サイバーセキュリティセンターの主催する全国シーサート合同演習にも毎年参加することで、サイバー攻撃対応の実効性向上に取り組んでいます。

インシデント対応

当社は、情報セキュリティ事故等が発生した場合に備え、エスカレーションルールやインシデント対応手順を定めており、有事はMHC-SIRTが中心になって、初動対応・影響範囲の特定・復旧・再発防止措置等を実施します。重大なインシデントは、リスクマネジメント本部長(CISO)等に報告され、経営主導のもと、対応します。

また、外部SOC(Security Operation Center)による24時間365日のセキュリティ監視を行い、異常を検知した場合は、端末を隔離するなど、被害拡大防止と早期復旧するための態勢を整えています。

パートナー企業に対する情報セキュリティ管理

当社は、外部委託先の選定および管理の手続きを定めており、外部委託する際に情報セキュリティ要求事項等に基づき、委託先の情報セキュリティ対策状況等を評価しています。委託先の管理状況は毎年1回棚卸および点検を実施しています。

第三者評価・認証

当社の一部部署(公共営業部)では、一般財団法人日本品質保証機構(JQA)による審査を受け、情報セキュリティマネジメントシステム国際規格(ISO/IEC27001)に基づくISMS認証を取得しています。